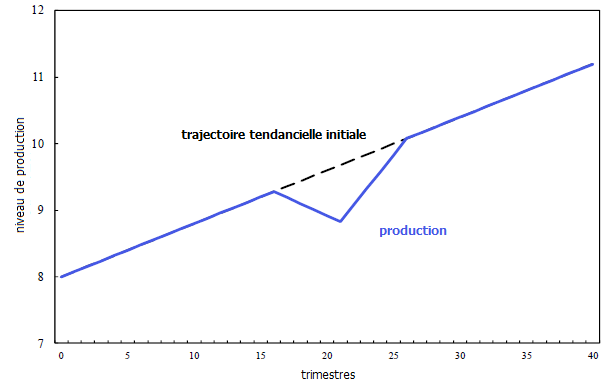

La vision traditionnelle des cycles d’affaires repose sur trois grandes idées : le PIB réel fluctue autour d’une tendance ; cette tendance, appelée « production potentielle », serait déterminée du côté de l’offre ; et les fluctuations trouveraient leur origine dans des chocs de demande (cf. schéma 1). Selon cette vision, la récession serait généralement provoquée par un choc de demande négatif : l’affaiblissement de la demande globale pousserait la production sous son niveau potentiel, mais la production reviendrait rapidement à sa trajectoire initiale lors de la reprise. Bref, les pertes de production ne seraient que temporaires.

SCHEMA 1 La vision traditionnelle du cycle d’affaire

La Grande Récession amène à douter d’un tel paradigme. En effet, suite à la crise financière mondiale, la croissance économique n’a pas connu de puissant rebond et la reprise est restée lente pendant près de neuf ans. Au cours de cette période, les prévisions de croissance de la plupart des institutions ont été régulièrement révisées à la baisse. Entre 2000 et 2007, la croissance moyenne s’élevait respectivement à 2,7 % et 4,5 % aux Etats-Unis et dans le monde ; elle atteint respectivement 2,1 % et 3,8 % entre 2010 et 2017.

Cette dynamique du PIB est toutefois loin d’être exceptionnelle au regard de l’Histoire, même si l’on se concentre sur la seule période d’après-guerre. En effet, Valerie Cerra et Sweta Saxena (2005a, 2005b) avaient mis en évidence que les crises financières qui avaient respectivement touché la Suède et les pays asiatiques au cours des années quatre-vingt-dix ont durablement affecté leur activité économique. Surtout, Cerra et Saxena (2008) ont constaté, en étudiant un échantillon de 190 pays, que les crises de balance des paiements et les crises bancaires ont par le passé été suivies en moyenne par une perte permanente du niveau de la production réelle : celle-ci a beau renouer avec une croissance à un moment ou à un autre, la trajectoire qu’elle finit par rejoindre est inférieure à celle qu’elle suivait avant la crise. La perte en termes de production s’élève en moyenne à 5 % suite à une crise de la balance des paiements, à 10 % suite à une crise bancaire et à 15 % suite à une crise jumelle. En outre, les récessions affectent durablement l’activité même si elles ne sont pas synchrones avec une crise financière.

Cerra et Saxena (2017) confirment que ces conclusions restent valides lorsqu’elles étendent l’échantillon de données jusqu’à l’année 2013 : le taux de croissance moyen durant les années d’expansion d’une reprise est significativement plus faible que celui observé sur l’ensemble des années d’expansion. En effet, lorsqu’une reprise s’amorce, c’est-à-dire lorsque la croissance redevient positive après une récession, cette croissance est inférieure de 0,8 points de pourcentage par rapport à la moyenne lorsque la récession est associée à une crise bancaire et inférieure de 0,5 points de pourcentage par rapport à la moyenne lorsque la récession n’est pas associée à une crise bancaire. La croissance économique est inférieure de 0,6 points de pourcentage par rapport à la moyenne lors des quatre premières années de reprise suite à une récession synchrone à une crise financière ; elle est inférieure de 0,3 points de pourcentage par rapport à la moyenne au cours des quatre premières années de reprise suite à une récession qui n’a pas été associée à une crise bancaire.

Cette persistance des dommages macroéconomiques suggère l’existence de puissants effets d’hystérèse. Par conséquent, Cerra et Saxena appellent à abandonner le paradigme traditionnel des cycles d’affaires pour prendre en compte ces effets. En effet, au mieux, suite à une récession, la reprise permettra à la croissance de revenir à son rythme d’avant-crise, mais sans pour autant que le PIB revienne à sa trajectoire d’avant-crise. Par conséquent, la production ne fluctue pas autour d’une tendance croissante à long terme, puisque les chocs que connaît l’économie modifient la trajectoire suivie (cf. schéma 2). Cerra et Saxena en concluent que le cycle d’affaires n’est absolument pas cyclique.

SCHEMA 2 La réalité du cycle d’affaire

Un tel constat est bien évidemment cohérent avec la théorie du cycle d’affaires réel (real business cycle) : selon celle-ci, les fluctuations économiques sont générées par des chocs de productivité qui conduisent à une modification de la tendance même que suit la production. Toutefois, il est peu probable qu’un pays ou l’ensemble de l’économie mondiale puisse soudainement connaître une perte de productivité sur une aussi grande échelle et une régression technologique. En outre, Cerra et Saxena constatent que les crises bancaires se traduisent en moyenne par une chute des prix de 2 % à long terme dans les pays développés. Par conséquent, la baisse simultanée de la production et des prix suggèrent que ce sont bien des chocs de demande qui sont à l’œuvre. Bref, ces constats remettent en cause l’hypothèse habituelle que les choses de demande n’ont que des effets transitoires : en raison des effets d’hystérèse, une baisse de la demande globale peut déprimer durablement l’offre globale. Par exemple, la faiblesse de la demande peut désinciter les entreprises à investir, ce qui non seulement contribue à la faiblesse de la demande à court terme, mais aussi se traduit par une réduction du stock de capital à long terme. FMI (2015) a ainsi constaté que l’investissement des entreprises s’est fortement contracté dans les pays développés au cours de la crise financière mondiale, mais aussi que c’est en raison de la faiblesse de l’activité s’il est resté par la suite déprimé.

Cerra et Saxena rejettent aussi l’idée que la faiblesse des reprises puisse s’expliquer par des booms insoutenables à la veille des crises, c’est-à-dire qu’elle puisse simplement refléter un retour à une trajectoire soutenable. En étudiant plusieurs décennies de données relatives à plus de 160 pays, elles constatent que la croissance du PIB que l’on peut observer juste avant le pic du cycle d’affaires ou juste avant une crise bancaire ou une crise de devise est plus faible que la croissance moyenne observée sur l’ensemble des années d’expansion. La croissance du PIB est en fait particulièrement faible avant une crise.

Ces divers résultats ont de profondes implications pour la politique économique. Si effectivement les pertes durables de production résultent de chocs de demande, alors on peut penser que les politiques conjoncturelles, en stimulant la demande globale, peuvent réduire les effets d’hystérèse. Valerie Cerra, Ugo Panizza et Sweta Saxena (2013) ont par exemple montré que les politiques macroéconomiques peuvent influencer le rythme des reprises et contribuer à réduire les pertes de production qui résultent des récessions. En l’occurrence, l’assouplissement monétaire, la relance budgétaire, la dépréciation du taux de change réel, l’aide étrangère et une plus grande flexibilité du taux de change sont susceptibles d’amplifier le rebond de l’activité. Dans les pays développés, la relance budgétaire semble particulièrement efficace pour stimuler la reprise suite à une récession synchrone à une crise bancaire.

Références

FMI, (2015), « Private investment: What’s the holdup? », World Economic Outlook, chapitre 4.

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)